借入の悩みを共有し「借入しやすい決算書」をアプローチします

借入では決算書のここがチェックされます

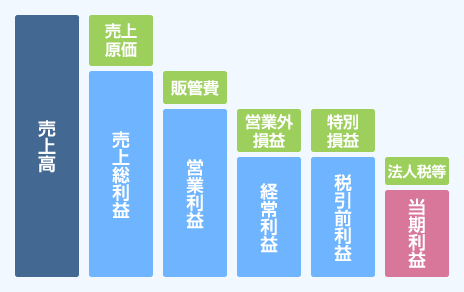

まずは利益から(5種類)見ます

銀行などの金融機関では 最初に見るのは「黒字」か「赤字」です

ただ 損益計算書には、さまざまな利益が表示されています

売上総利益・営業利益・経常利益・税引前利益・当期利益と5種類あります

売上総利益

売上から 仕入等の原価を差引いた利益です

営業や管理に関する費用(給与・地代家賃・広告費)が差引かれていません

この段階では 殆どの会社が「黒字」です 「赤字」であれば借入は困難です

営業利益

売上総利益から営業や管理に関する費用(給与・地代家賃・販促費)が差引かれます

営業利益は本業がもたらす利益です この段階で「黒字」であれば 本業は健全です

経常利益

営業利益から営業外の収益(受取利息や雑収入)や費用(借入利息や貸倒損失)が差引かれます

ここで「黒字」なら 会社があらゆる費用 を支払っても利益がある「借入しやすい」状態です

税引前利益

税引前利益は固定資産売却損益・有価証券売却損益などの非経常的な損益を考慮した利益です

当期利益

税引前利益から法人税等などの税金を差引いた利益です

借入には 税引前利益や当期利益が 可能な限り黒字であることが 望ましいとされています

経常利益がプラスの会社が固定資産売却損で一時的に赤字になっても 金融機関の評価は そんなには傷つきません 大抵の場合は 経常利益さえプラスなら 利益の出る健全な会社と見てもらえます

ただ 特別損失が毎期発生したり いつも経常利益でマイナスな状態が続けば 本当にその特別損失は 臨時的なものなのかと危惧されたり 利益操作していないかと疑念を抱かれてしまいます

過去の利益も見ます

銀行等の金融機関は 黒字かどうかを単年度だけで判断するわけではありません

業績の推移も見ています

経常利益が3年連続で相当額の黒字なら 銀行の評価は高くなります

今は黒字でも それ以前が赤字なら評価はちょっと低くなります また赤字転落しないかと不安も感じます

その場合は『計画が功を奏して黒字化した この黒字状態は揺るがない』という旨を説明して下さい

逆にずっと黒字だったが 赤字に転落した場合には 赤字が一時的な要因であること強調してください

『顧客には支持されており 偶発的なコスト増があったので 一時的に赤字になっただけ』という趣旨で説明できれば 評価は大きく下がりません

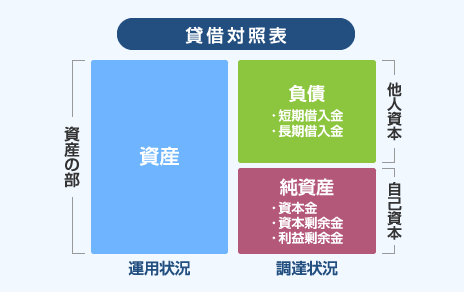

資産(純資産)状況を見ます

純資産とは 貸借対照表の資産から負債を引いた残りです

純資産がマイナス すなわち「負債」が「資産」を上回る「債務超過」だと 金融機関は 会社が破綻するかもしれないという懸念を抱きます 出資した資本が食いつぶされている状況だからです

債務超過だと 基本的には経営改善計画書を提出しなければ 金融機関から借入はできません しっかりとした「再生プラン」で説明を尽くす必要があります

純資産がプラスでも 累積損失が計上されている場合は 債務超過のとき程ではありませんが 評価は低くなります 累積損失が計上されているは創業から現在に至るまでの 利益の合計がマイナスだからです

累積損失がある場合は『今後は黒字を長期的に維持できるので 損失は早目に解消する』という旨の根拠だった説明が大切です

売掛金や商品(在庫)を見ます

金融機関は 在庫や売掛金の残高にも注目します なぜでしょうか?

黒字に見せかけるために 在庫や売掛金の残高を架空計上する会社があるからです

在庫や売掛金を架空計上すると その分だけ帳簿上は 利益が大きくなります

粉飾決算の殆どのケースで利用されます

金融機関は 売上が横ばいなのに 在庫や売掛金が増加していると 粉飾をして黒字に見せかけいるのではと疑います 在庫が積みあがった場合には その正当な理由を説明して下さい

来期に備えて確保したとか 値上げした分だけ回収サイトを伸ばしたとか 適切な説明が大事です

在庫は実在しており 売掛金は回収可能であることを 疑念を生じさせないように 丁寧に説明しましょう

借入残高を見ます

月商の3ヶ月分までが 運転資金の適正な借入であるとよく言われています

6ケ月を超えてくると 金融機関は警戒します あくまで一般的な目安です

製造業なら設備投資が必要ですので もっとたくさん借入をしている健全な会社は いくらでもあります

卸売業であれば 月商3ヶ月分の借入残高でも 危険水域にあると思われることもあります

借入金残高が大きい場合に 更に借入が必要な場合には 資金繰表を提出して 金融機関を安心させましょう

借入が赤字補てんではなく 運転資金や設備資金として 返済も目処がたっていることの説明が肝要です

こうすることが 借入においての基本になります 資金使途と返済財源の明示で借入がスムーズになります

決算書がイマイチなら「経営計画書」をつくりましょう

銀行や信用金庫等の金融機関は 金融庁から事業性評価を重視するように求められています

事業性評価とは 簡単にいうと 金融機関は数字だけで割り切った定量評価をせずに 企業の実態をよく見て融資や本業支援を行ってほしいということです

具体的には 決算書や担保・保証に頼らず 企業のビジョンを理解し SWOT分析を実施して 企業の経営実態を深く理解したうえで 事業性評価を行いその評価に基づき 融資可能性を判断するということです

決算数値が 多少悪くとも企業に将来性があり 経営者の資質が高ければ 融資支援をするのが金融庁の考えです

それだけなく 金融機関は 事業性評価によって得た情報に基づき 販路拡大やビジネスマッチングなどの本業支援を行うことを 金融庁から求められています

金融機関による 事業性評価を高めるためには 知ってもらう努力が大切です

担当者からヒアリングするケースもありますが 多くの場合 経営者の思いはなかなか伝わっていません ですので待ちの姿勢ではよくありません

こちらから経営計画を提出して 会社の将来性・成長力を 証明する努力をしないと高く評価はされません

実績を冷静に分析し 自社をとりまく外部環境の変化と脅威と 経営の強みと弱みを客観的に見つめ直す必要があります

面倒くさいかもしれませんが 事業性評価に対する対応はおろそかにすべきではありません

金融機関の持っている情報やネットワークは とても魅力的です 融資だけでなく本業支援も期待ができます

「借入しやすい決算書」で重要な 日頃の取引で注意すべき勘定科目

- 業界平均や取引条件から 売掛金は金融機関に推定されてしまいます 安易に売掛金勘定を膨らませて粉飾すると信頼を損ないます 日々の取引を正確に反映させましょう

- 在庫も同様に業種から 適正在庫水準を簡単に推測されてしまいます 安易に架空在庫を計上して粉飾するのは誤りです 日頃から適正残高を心がけましょう

- 手形を割引けば有利子負債が減り 債務償還年数も短くなり資金繰りも改善します

- 継続反復して発生するのであれば売掛金として処理して下さい 運転資金が大きくなり 借入のときに資金使途の説明がしやすくなります

- よく見かける勘定科目ですが 費用を未処理にしているだけではないかと疑われます あまり多用してはならない勘定科目です

- 中小企業の決算書ではよく見かける科目ですが 金融機関がとても嫌がる勘定科目です 会社のお金を私的に流用していると疑われる恐れがあります 期末には残らないようにするべきです

- 資産とはみなされません 計画的に償却していくべき科目です 残高放置の多い科目です

- 原価に対応する債務は買掛金です 買掛金に相当しない債務は 未払金に区分します

- この勘定科目は 社長からの出資とみなされますので 残高が肯定的に評価されます 積極的に『長期負債』の区分に独立表示しなければなりません よく 長期借入金に含めて開示している決算書を見かけますが もったいない処理です

- 返済期限が決算日以後1年超の借入金は 必ず長期借入金にしてください 安全性の指標が改善します

- 繰越欠損金の範囲内で債務免除をすれば 税金がかからずに自己資本を大きくすることができるので 安全性の指標が著しく改善します

- 社長が会社への債権を現物出資することによって 借入金を資本金へ振替えられます デットエクイティスワップといわれる方法です これにより 自己資本比率が改善して安全性の指標が著しく改善します 中小企業でもよく使われる手法です 債務超過状態であったりすると債務免除益を認定されることがありますの要注意です

- 継続的に発生するものであれば 特別利益ではなく売上に計上しましょう 売上総利益・営業利益・経常利益を改善できます

- 売上原価に含めてしまっている会社が多いですが 臨時的な損失なので特別損失に計上しましょう 売上総利益・営業利益・経常利益が改善します

- 売上原価に含めてしまっている会社が多いですが れっきとした販促費なので販管費に計上しましょう 売上総利益が改善します

- 小規模事業所では発生しにくい費用なので 臨時的な支出として特別損失に計上しましょう 営業利益・経常利益が改善します

- 設備投資をした場合には 租税特別措置法により特別償却が認められることがあります 会計処理は減価償却によらずに 剰余金処分により準備金とし積み立てて下さい その分だけ決算書上は 減価償却費が減少して営業利益・経常利益・当期利益が大きく計上されます

- 利益を大きく見せるために 計上していないことを簡単に見抜かれてしまいますのである程度は 規則的に償却する必要があります

- 差額繰入法がメリット大です 会計的に正しい処理で 営業利益・経常利益が改善します